適格請求書等保存方式(インボイス制度)に係る見直し

速報 令和4年度(2022年度)税制改正解説

1. 改正の概要

(1) 趣旨・目的

2023年(令和5年)10月1日以後、免税事業者が適格請求書発行事業者の登録を柔軟なタイミングで受けられるよう、免税事業者における適格請求書発行事業者の登録手続の見直しを行う。

(2) 内容

① 免税事業者の課税期間の中途における適格請求書発行事業者への登録

免税事業者が、2023年(令和5年)10月1日から2029年(令和11年)9月30日までの日の属する課税期間中に適格請求書発行事業者の登録を受ける場合には、2023年(令和5年)10月1日の属する課税期間を除き、課税期間の中途から登録を受けることはできなかったが、改正後は免税事業者であっても任意のタイミングで適格請求書発行事業者の登録を受けられるようになる。

■ 課税期間の中途における登録の可否

| 改正前 | ||

| 課税事業者 | 可 | |

| 免税事業者 | 原則 | 不可 (課税事業者選択届出書を提出し翌課税期間から登録(※)) |

| 経過措置 (令和5年10月1日の属する課税期間) |

可 | |

| 改正後 | ||

| 課税事業者 | 可 | |

| 免税事業者 | 令和5年10月1日から令和11年9月30日の属する課税期間(下記除く) | 可 |

| 経過措置 (令和5年10月1日の属する課税期間) |

可 | |

(※)課税事業者となる課税期間の初日の前日から起算して1月前の日までに登録申請書の提出が必要

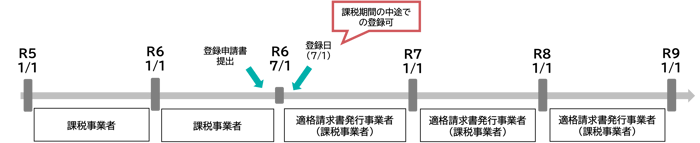

■ 改正前 ~課税事業者が課税期間の中途に適格請求書発行事業者の登録を受ける場合~

(12月決算法人を前提)

(※1)課税事業者が登録申請書を提出した場合は、税務署による審査を経て、適格請求書発行事業者の登録を受けることができる。

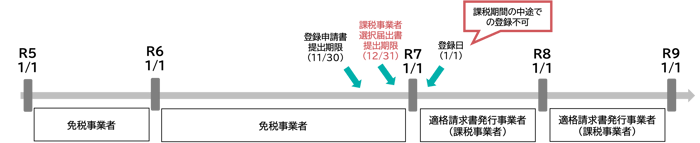

■ 改正前 ~免税事業者が2025年(令和7年)1月1日に適格請求書発行事業者の登録を受ける場合~

(12月決算法人を前提)

(※2)免税事業者は、経過措置(次頁参照)が適用される2023年(令和5年)10月1日の属する課税期間を除き、課税期間の中途から登録を受けることができない。なお、2023年(令和5年)10月1日の属する課税期間の翌課税期間以降に適格請求書発行事業者の登録を受ける場合、その課税期間の初日の前日までに課税事業者選択届出書を提出し、課税事業者を選択するとともに課税事業者となる課税期間の初日の前日から起算して1月前までに登録申請書の提出が必要となる。

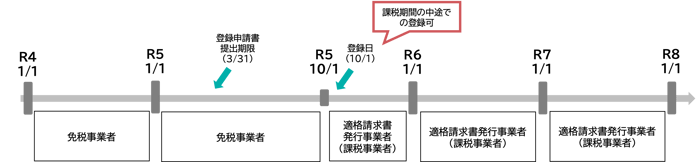

■ 改正前(経過措置)~免税事業者が2023年(令和5年)10月1日の属する課税期間の中途に適格請求書発行事業者の登録を受ける場合~

(12月決算法人を前提)

(※3)課税事業者選択届出書の提出は不要である。

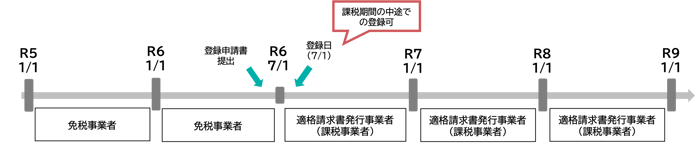

■ 改正後 ~免税事業者が課税期間の中途に適格請求書発行事業者の登録を受ける場合~

(12月決算法人を前提)

(※4)課税事業者選択届出書の提出は不要である。

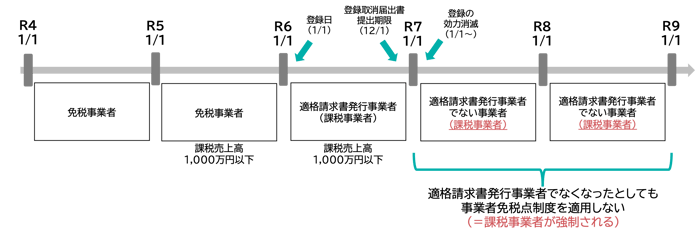

② 事業者免税点制度の不適用

上記①の適用を受けて適格請求書発行事業者になった事業者が、その登録日の属する課税期間の翌課税期間から、その登録日以後2年を経過する日の属する課税期間までの各課税期間については、事業者免税点制度(※5)を適用しない。

(※5)事業者のうち、基準期間における課税売上高が1,000万円以下である者(適格請求書発行事業者を除く。)については、消費税の納税義務を免除する制度(2023年(令和5年)10月1日から施行される新消費税法第9条第1項)をいう。

(例)2024年(令和6年)1月1日に適格請求書発行事業者の登録を受け、2025年(令和7年)1月1日に適格請求書発行事業者の登録の取りやめをする場合(免税事業者である12月決算法人を前提)

2. 適用時期

2023年(令和5年)10月1日以後に国内において事業者が行う資産の譲渡等及び課税仕入れについて適用する。

3. 実務上の留意点

① 免税事業者であっても、2023年(令和5年)10月1日から2029年(令和11年)9月30日までの日の属する課税期間中であれば、任意のタイミングで適格請求書発行事業者の登録を受けられるようになる。

② 免税事業者が2023年(令和5年)10月1日から2029年(令和11年)9月30日までの日の属する課税期間中に適格請求書発行事業者の登録を受ける場合、課税事業者選択届出書の提出は不要となるが、適格請求書発行事業者の登録申請書の提出は必要である。

③ 免税事業者が2023年(令和5年)10月1日から2029年(令和11年)9月30日までの日の属する課税期間中に適格請求書発行事業者の登録を受け、登録日の属する課税期間の翌課税期間から適格請求書発行事業者でない事業者になったとしても、登録日の属する課税期間の翌課税期間と翌々課税期間は消費税の納税義務が免除されない。(課税期間が12か月間である前提)

内容につきましては、「令和4年度税制改正大綱」に基づき、情報の提供を目的として、一般的な概要をまとめたものです。そのため、今後国会に提出される予定の法案等を確認する必要があり、当該法案等において本資料に記載した内容とは異なる内容が制定される場合もありますのでご留意ください。対策の立案・実行は専門家にもご相談のうえ、ご自身の責任において取り組んでいただきますよう、よろしくお願い申し上げます。

税制改正の最新情報など、山田&パートナーズの税務情報のニュースレター登録は以下から