研究開発税制の見直し

速報 令和5年度(2023年度)税制改正解説

1. 改正の概要

研究開発投資の量の増加と質の向上を目指し、研究開発税制について次の見直しが行われる。

(1)研究開発投資のインセンティブ強化に向けた控除率・控除上限額の見直し(メリハリ強化)

(大企業は、増税又は減税の影響、中小企業は増税の影響)

(2)オープンイノベーション型の対象範囲の追加等

(研究開発型スタートアップ企業の範囲拡大、企業による高度研究人材の活用等)

(3)試験研究費の範囲の見直し(デザイン変更等の取扱い、サービス開発型試験研究費)

(参考)研究開発税制の制度概要

研究開発投資を行った法人が、その事業年度において損金の額に算入する試験研究費の額がある場合に、その試験研究費の額の一定割合の金額を、その事業年度の法人税額から控除することを認める制度である。

税額控除額は次のいずれか少ない金額

① 試験研究費×一定割合 控除率

② 法人税額×一定割合 控除上限額

【用語の説明】

・増減試験研究費割合=増減試験研究費の額÷比較試験研究費

・増減試験研究費の額=試験研究費の額-比較試験研究費

・比較試験研究費=過去3年間の試験研究費の額の平均額

・試験研究費割合=試験研究費の額÷平均売上金額

・平均売上金額=当期と過去3年間の売上高の平均額

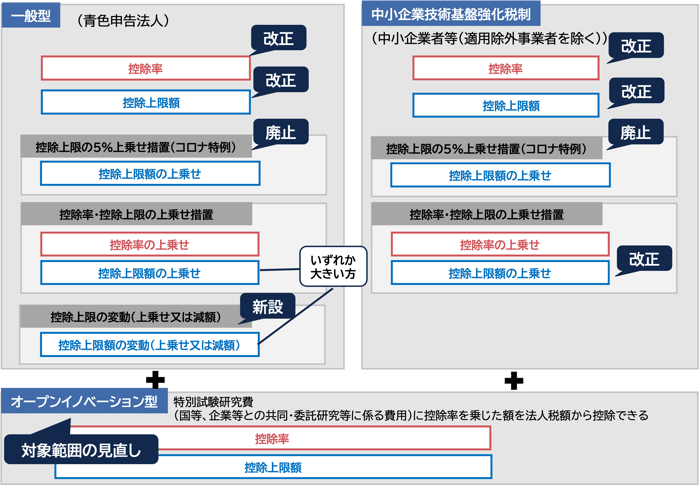

研究開発税制の全体像

研究開発税制は、『一般型』『中小企業基盤強化税制』『オープンイノベーション型』の3つの制度から構成されている。

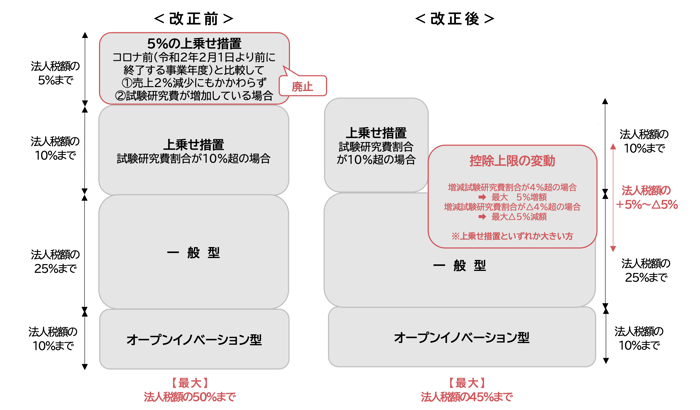

(1) 研究開発投資のインセンティブ強化に向けた控除率・控除上限額の見直し(メリハリ強化)

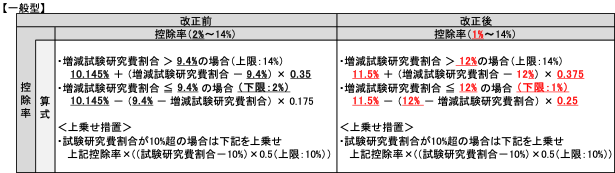

①【一般型】控除率の見直し

控除率が下記の通り見直され、試験研究費の増加率に応じたメリットを高める。一方、控除率の下限が1%(現行2%)に引き下げられ、メリハリのある控除率に見直しがされる。

| 改正前 | 改正後 | |

| 控除上限 |

法人税額×25% <5%の上乗せ措置> |

法人税額×25% <5%の上乗せ措置> |

|

<上乗せ措置> |

<上乗せ措置> <控除上限の変動> |

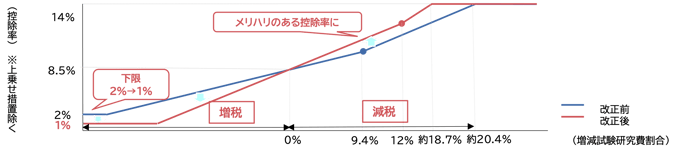

②【一般型】控除上限の見直し

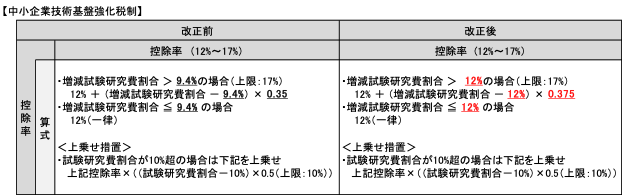

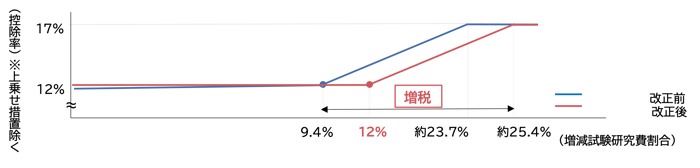

③【中小企業技術基盤強化税制】控除率の見直し

控除率が、次のように見直される。

③【中小企業技術基盤強化税制】控除上限の見直し

控除上限が、次のように見直される。

【中小企業技術基盤強化税制】

| 改正前 | 改正後 | |

| 控除上限 |

法人税額×25% <5%の上乗せ措置> |

法人税額×25% <5%の上乗せ措置>

|

|

<上乗せ措置> |

<上乗せ措置> |

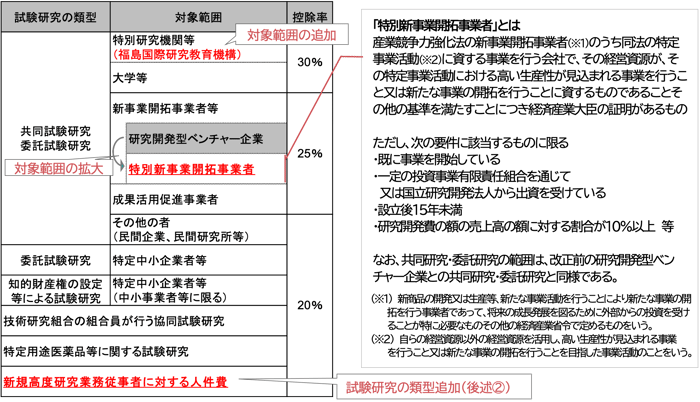

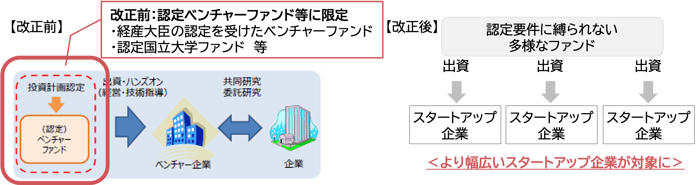

(2) オープンイノベーション型の対象範囲の追加等

① オープンイノベーション型の対象範囲の拡大・追加

- 幅広いスタートアップ企業との共同研究・委託研究を促すため、オープンイノベーション型のスタートアップ企業の対象範囲を拡大する。(研究開発型ベンチャー企業の除外・特別新事業開拓事業者の追加)

- 共同研究・委託研究の相手方である特別研究機関等に福島国際研究教育機構が追加される。

【参考】スタートアップ企業の対象範囲拡大のイメージ

| 改正前(研究開発型ベンチャー企業) | 改正後(特別新事業開拓事業者) | |

|

対象となる |

下記の要件のうちいずれかに該当するもの ① 産業競争力強化法により経済産業大臣が認定したベンチャーファンドから出資を受けたベンチャー企業 ② 特別研究開発法人・大学発ベンチャー企業で、下記の全ての要件を満たすもの |

産業競争力強化法の新事業開拓事業者のうち同法の特定事業活動に資する事業を行う会社で、その経営資源が、その特定事業活動における高い生産性が見込まれる事業を行うこと又は新たな事業の開拓を行うことに資するものであることその他の基準を満たすことにつき経済産業大臣の証明があるもの ただし、次の要件に該当するものに限る |

出典:経済産業省産業技術環境局技術振興・大学連携推進課

出典:経済産業省産業技術環境局技術振興・大学連携推進課

「研究開発税制の概要と令和3年度税制改正について」

② オープンイノベーション型の試験研究の類型の追加

企業が、博士号を保有する高度な研究人材や、研究業務経験者を積極的に外部から雇用することを促すため、オープンイノベーション型の試験研究の類型に、「新規高度研究業務従事者」に対する人件費が追加される。(控除率20%)

| 試験研究の類型 | 改正後(追加される特別試験研究費の額) |

| 新規高度研究業務 従事者に対する 人件費 |

次の要件の全てを満たす試験研究に係る新規高度研究業務従事者に対する人件費の額 (イ)その法人の役員又は使用人である次の者(「新規高度研究業務従事者」という。)に対して人件費を支出して行う試験研究であること。 (ロ)aの額がbの額のうちに占める割合(「新規高度人件費割合」という。)を前期の新規高度人件費割合で除して計算した割合が1.03以上である法人が行う試験研究(工業化研究を除く。)であること。 (ハ)次のいずれかに該当する試験研究であること。 |

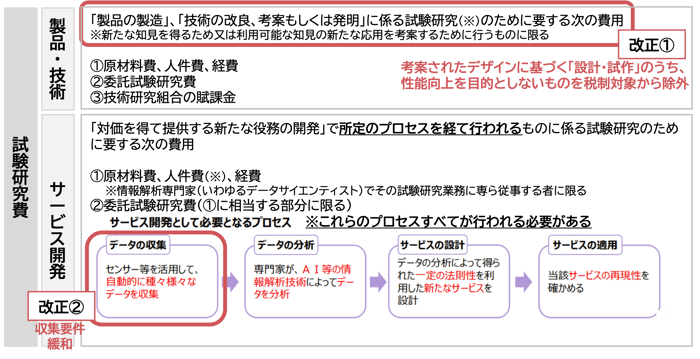

(3) 試験研究費の範囲の見直し

研究開発の質の向上、新たなサービス開発の促進を目的として次のとおり試験研究費の範囲が見直される。

①考案されたデザインに基づく「設計・試作」のうち、性能向上を目的としていないものは税制対象外とする。

②既存データを活用したサービス開発も税制対象とする。(ビッグデータ収集要件の緩和)

試験研究費の定義(現行制度の概要)

・次の費用(売上原価等を除く)で各事業年度の所得の金額の計算上、損金の額に算入されるもの

・次の費用で各事業年度において研究開発費として損金経理をした金額のうち、棚卸資産または固定資産の取得価額に算入される費用、繰延資産となる費用

出典:経済産業省産業技術環境局技術振興・大学連携推進課「研究開発税制の概要と令和3年度税制改正について」

出典:経済産業省産業技術環境局技術振興・大学連携推進課「研究開発税制の概要と令和3年度税制改正について」

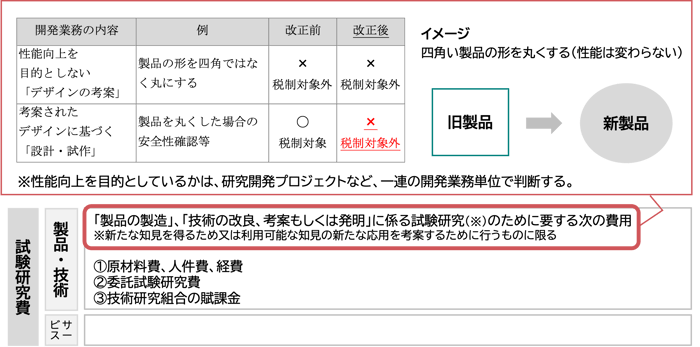

① デザイン変更等の取扱い見直し

性能向上を目的としない「デザインの考案」は、試験研究に該当せず、研究開発税制の対象外である。

一方、考案されたデザインに基づく「設計・試作」(例:安全性の確認等)は、性能向上を目的としていなくても試験研究に該当し、研究開発税制の対象となっていた。

税制で後押しする研究開発の質を高めていく観点から、考案されたデザインに基づく「設計・試作」のうち、性能向上を目的としていないものは、研究開発税制の対象外とする。

(参考)租税特別措置法通達 試験研究の範囲(製品・技術)

(試験研究の意義)

42の4(1)-1 措置法第42条の4第19項第1号イ(1)に規定する試験研究とは、事物、機能、現象などについて新たな知見を得るため又は利用可能な知見の新たな応用を考案するために行う創造的で体系的な調査、収集、分析その他の活動のうち自然科学に係るものをいい、新製品の製造又は新技術の改良、考案若しくは発明に係るものに限らず、現に生産中の製品の製造又は既存の技術の改良、考案若しくは発明に係るものも含まれる。

(試験研究に含まれないもの)

42の4(1)-2措置法第42条の4第19項第1号イ(1)に規定する試験研究には、例えば、次に掲げる活動は含まれない。

(1) 人文科学及び社会科学に係る活動

(2) リバースエンジニアリング(既に実用化されている製品又は技術の構造や仕組み等に係る情報を自社の製品又は技術にそのまま活用することのみを目的として、当該情報を解析することをいう。)その他の単なる模倣を目的とする活動

(3) 事務員による事務処理手順の変更若しくは簡素化又は部署編成の変更

(4) 既存のマーケティング手法若しくは販売手法の導入等の販売技術若しくは販売方法の改良又は販路の開拓

(5) 単なる製品のデザインの考案

(6) 製品に特定の表示をするための許可申請のために行うデータ集積等の臨床実験

(7) 完成品の販売のために行うマーケティング調査又は消費者アンケートの収集

(8) 既存の財務分析又は在庫管理の方法の導入

(9) 既存製品の品質管理、完成品の製品検査、環境管理

(10) 生産調整のために行う機械設備の移転又は製造ラインの配置転換

(11) 生産方法、量産方法が技術的に確立している製品を量産化するための試作

(12) 特許の出願及び訴訟に関する事務手続

(13) 地質、海洋又は天体等の調査又は探査に係る一般的な情報の収集

(14) 製品マスター完成後の市場販売目的のソフトウエアに係るプログラムの機能上の障害の除去等の機能維持に係る活動

(15) ソフトウエア開発に係るシステム運用管理、ユーザードキュメントの作成、ユーザーサポート及びソフトウエアと明確に区分されるコンテンツの制作

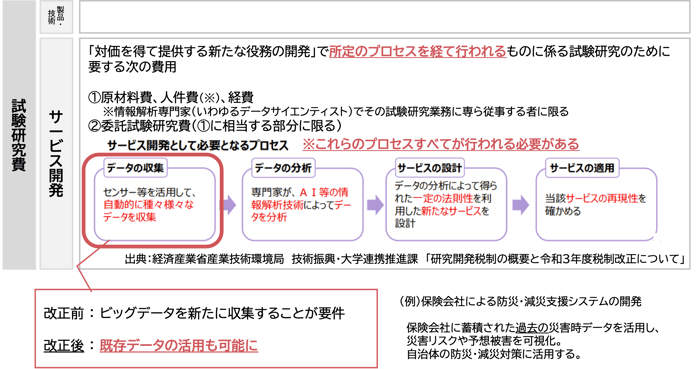

② サービス開発型試験研究費の要件見直し

サービス開発として研究開発税制の適用を受けるためには、「ビッグデータ収集」、「ビッグデータ分析」、「サービス設計」、「サービス適用」のすべてを行う必要があった。使い勝手を向上させ、新たなサービス開発を促すため、既存データを活用したサービス開発も研究開発税制の対象とする。

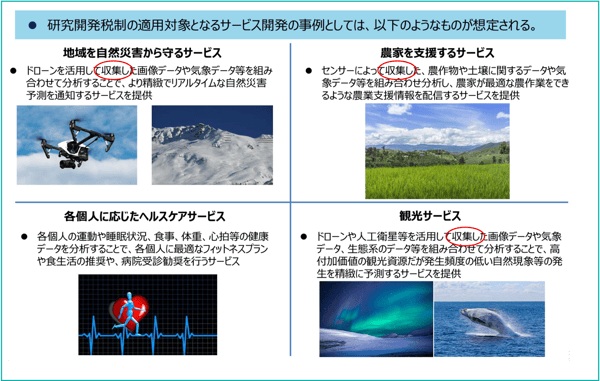

(参考)研究開発税制の適用対象となるサービス開発の事例(改正前)

出典:経済産業省産業技術環境局技術振興・大学連携推進課「研究開発税制の概要と令和3年度税制改正について」

2. 適用時期

(1)研究開発投資のインセンティブ強化に向けた控除率・控除上限額の見直し(メリハリ強化)

• 令和5年4月1日から令和8年3月31日までの間に開始する各事業年度

(2)オープンイノベーション型の対象範囲の追加等

• 不明(大綱記載なし)

(3)試験研究費の範囲の見直し(デザイン変更等の取扱い、サービス開発型試験研究費)

• 不明(大綱記載なし)

3. 実務上の留意点

(1)研究開発投資のインセンティブ強化に向けた控除率・控除上限額の見直し(メリハリ強化)

- 一般型の適用要件には、当期の所得金額が前期の所得金額を超える場合、雇用者給与、設備投資額の要件があるので、大企業は注意が必要である。

- 所得税も同様の改正とする。

(2)オープンイノベーション型の対象範囲の追加等

- 博士号取得者や一定の経験を有する研究人材を外部から雇用することに対する優遇措置(「新規高度研究業務従事者に対する人件費」)が創設されることにより、一般の試験研究費よりも高い控除率を得ることが可能となるため、研究開発税制の適用を検討する企業が増加することが見込まれる。

- 研究開発税制におけるオープンイノベーション型の対象範囲に「特別新規事業開拓事業者」が新たに加わったことから、オープンイノベーション促進税制を適用して当該事業者に出資するのか、試験研究を共同(または委託)するのかの検討が必要となる

4. 今後の注目点

(1)オープンイノベーション型の対象範囲の追加等

- 「特別新事業開拓事業者」の定義が、オープンイノベーション促進税制における「特別新事業開拓事業者」の定義(※)と同一であるか?

(※)オープンイノベーション促進税制における「特別新事業開拓事業者」の定義

産業競争力強化法第2条第6項に規定する新事業開拓事業者のうち同上第25項に規定する特定事業活動に資する事業を行う内国法人(売上高に占める研究開発費の額の割合が10%以上の赤字会社にあっては、設立の日以後の期間が15年未満のものに限る。)またはこれに類する外国法人 - 一定の投資事業有限責任組合の具体的な範囲

- 特定事業活動に資する事業に係る経営資源についての経済産業大臣による証明方法の具体的内容

(2)試験研究費の範囲の見直し(デザイン変更等の取扱い)

- 「性能向上を目的としないことが明らかな開発業務」の具体的な判定方法や例が条文や通達で明らかにされるか?

内容につきましては、「令和5年度税制改正大綱」に基づき、情報の提供を目的として、一般的な概要をまとめたものです。そのため、今後国会に提出される予定の法案等を確認する必要があり、当該法案等において本資料に記載した内容とは異なる内容が制定される場合もありますのでご留意ください。対策の立案・実行は専門家にもご相談のうえ、ご自身の責任において取り組んでいただきますよう、よろしくお願い申し上げます。

税制改正の最新情報など、山田&パートナーズの税務情報のニュースレター登録は以下から