【事例紹介】相続発生後の納税資金を確保するための法個売買

【財産背景】(※ 不動産の所有期間は5年を超えています)

土地2億5,000万円 建物(賃貸用アパート)1億円 現金5,000万円

借入金 1億円 (土地の購入時に借入れたもの)

【家族構成】

被相続人:父(配偶者は、数年前に死亡)

相続人:長男、次男

【遺産分割協議の内容】

長男:土地、建物、借入金

次男:現金

【相続税】

基礎控除:4,200万円(3,000万円+600万円×2人)

長男:5,766万円

次男:約1,153万円

【案件概要】

課題

- 次男は納税資金を確保できていますが、長男は納税資金が不足しています。

- 不動産を売却して納税資金を確保しようとも考えましたが、長男が引継ぐ建物は、すぐに第三者に売却できそうもありません。

- 建物から発生する不動産所得により、年間の所得税の負担が重荷になっています。

役務提供内容

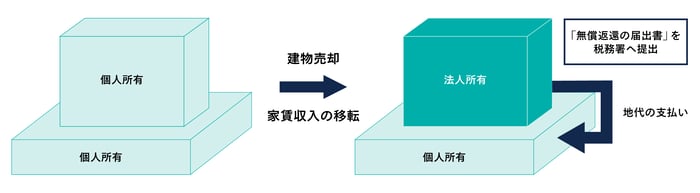

- 同族法人を設立し、長男が引継いだ建物を売却します。

- 同族法人が必要とする建物の購入資金は、金融機関から借入れます。

- 長男が取得した建物の売却資金は、相続税の支払いに充てます。

効果

- 相続で引継いだ建物を第三者に売却することなく、長男・次男共に納税財源を確保でき、無事に納付することができました。

- 建物の売却時に課税される譲渡所得について、「相続税の取得費加算の特例」が適用できるため、負担税額が減少しました。

- 建物から発生する不動産所得に課税される税金が、税率が高い所得税から一定税率の法人税へ切り替わったため、年間の税負担が軽減できました。

【解説】

(スキームの概要)

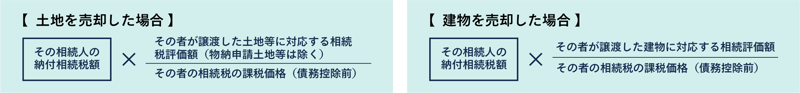

相続又は遺贈により取得した財産を相続税の申告期限から3年以内に譲渡した場合には、譲渡所得の計算上、その譲渡した資産の取得費に一定金額を加算することができます。この規定を活用することにより、不動産を有利に売却することができるため、相続人はその売却資金によって納税資金を確保することができます。

具体的な計算例

建物を1.2億円で、同族法人へ売却した場合(簿価7,000万円)

〈 通常のケース 〉

1.2億円△7,000万円(簿価)=5,000万円

5,000万円×20.315%(長期譲渡)=約1,000万円(譲渡所得税)

手残り1.2億円△1,000万円=1.1億円

〈 相続税の取得費加算の特例を活用するケース 〉

1.2億円△(7,000万円(簿価)+1,650万円※)=3,350万円

3,350万円×20.315%(長期譲渡)=約680万円(譲渡所得税)

手残り1.2億円△680万円=1.13億円∴手残りが、約340万円多くなります

※ 5,766万円(長男の相続税)×1億円(建物)/ 3.5億円(長男の課税価格(債務控除前))

また、相続人が引継いだ建物を法人へ売却した場合、年間お支払いになっている所得税のご負担が軽減される可能性があります。

【法個売買のイメージ】

| メリット | デメリット及びその対策 |

| ① 個人の所得を法人へ移転することによって、所得税率と法人税率の税率差による節税ができます。 | ① 相続税評価額の建物が建物の時価相当の現金に替わるため個人財産が増加します。 |

| ② 不動産収入により年々蓄積される個人財産の増加を圧縮できます。 | ② 移転コストがかかります。 → 移転コストは法人の経費に計上できます。 |

| ③ 法人からの給与を支給することによって所得分散が可能となります。 | ③ 株価上昇に伴う対策が必要となります。 → 株式の贈与、役員報酬の支払により対策ができます。 |

| ④ 個人所有の不動産を法人に移転することにより、今後の遺産分割対策にも有効です。 | ④ 建物売却時価が簿価よりも高い場合には、譲渡所得税が発生する場合があります。また、建物売却時価が簿価よりも低い場合に売却損と相殺できる譲渡益がなければ、売却損が切り捨てになってしまいます。 → ④の対策として、物件の選定及び売却価額の決定を慎重に行う必要があります。 |

【スキームのポイント】

- すぐに第三者へ売却が難しい不動産でも、同族法人ヘの売却は比較的容易に検討することが可能です。

- 相続税の計算上「小規模宅地の評価減の特例」の適用を考慮する場合は、申告期限までの所有要件等も併せて考える必要があるため、同族法人へ移転させる不動産は慎重に検討する必要があります。

- 同族法人へ不動産を移転させる場合、不動産の売却金額に関しては、不動産鑑定士の鑑定評価を売却金額とすることが望ましいです。

- このスキームは、相続税の納税財源を確保することが主目的ですが、不動産所得に課税される毎年の税負担を減らすことも副次的効果として期待できます。