1. はじめに

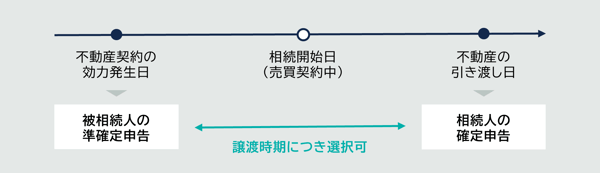

不動産の売買契約中、売主に相続が発生した場合、所得税の申告において、譲渡所得金額を被相続人で準確定申告するのか、相続人で確定申告するのか選択することを認めています。

被相続人で申告する場合の準確定申告は、相続の開始を知った日の翌日から4か月以内に行う必要があります。この場合、相続人で確定申告するよりも申告および納税の時期が早く到来するため、実務では、原則の不動産の引き渡し日において、相続人の不動産に係る譲渡所得を申告することが一般的であると思います。

被相続人または相続人で申告する場合、住民税の課税の有無、適用される特例措置など相違点がありますので、整理していきます。

本件の時系列(売主)

2. 譲渡所得の総収入金額の収入すべき時期

不動産の譲渡所得については、いつの時点で、申告を行う必要があるか見ていきたいと思います。

所得税基本通達36-12「山林所得又は譲渡所得の総収入金額の収入すべき時期」では、

「譲渡所得の総収入金額の収入すべき時期は、譲渡所得の基因となる資産の引渡しがあった日によるものとする。ただし、納税者の選択により、当該資産の譲渡に関する契約の効力発生の日により総収入金額に算入して申告があったときは、これを認める」

と定められています。こちらは、原則、「引き渡し日」としながらも、例外として「譲渡に関する契約の効力発生の日」とすることも認めることとなっており、納税者において選択することが可能です。

3. 所得税課税の主な相違点

被相続人または相続人で申告する場合の相違点を整理すると下記のようになります。

| No |

申告者 |

申告時期 |

所得税(15.315%) ※1 |

住民税(5%) |

取得費加算 ※2 |

相続税の

債務控除 |

| ① |

被相続人 |

契約の

効力発生の日 |

準確定申告

相続開始から4か月以内 |

〇:課税なし |

×:適用なし |

〇:適用あり |

| ② |

相続人 |

引き渡し日 |

確定申告

翌年3月15日まで |

×:課税あり |

〇:適用あり |

×:適用なし |

※1 譲渡所得の税率については、所有期間5年超としています

※2 租税特別措置法第39条に規定する相続税額の取得費加算の特例

① 譲渡所得の総収入金額の収入すべき時期を「契約の効力発生の日」とする場合、被相続人の準確定申告で譲渡所得を認識することになり、住民税の課税がありません。また、譲渡所得税につき、被相続人の相続税の計算上、相続財産から控除することができます(債務控除の適用がある相続人等が債務を負担する場合に限ります)。

② 譲渡所得の総収入金額の収入すべき時期を「引き渡し日」とする場合、相続人の所得税の確定申告で譲渡所得を認識することになり、住民税の課税があります(譲渡所得に対して5%の住民税が課税されます)が、譲渡所得税の申告を行う相続人において、相続税額の取得費加算の特例を適用することができます。

このように、譲渡所得の総収入金額の収入すべき時期により、譲渡所得の金額を被相続人で申告するのか、相続人で申告するのかが異なり、それぞれの税負担にも影響があります。

4. おわりに

相続開始時点で売買契約中であった不動産の譲渡所得については、被相続人の準確定申告で行うか、相続人の確定申告で行うか、所得税、住民税、相続税の観点から慎重に検討することが重要になります。

また、準確定申告の申告期限(相続の開始を知った日の翌日から4か月以内)を過ぎて申告する場合には附帯税等が発生する点、準確定申告で行う場合には、所得税の納税が相続開始後4か月以内に生じる点にも注意が必要です。

執筆:加藤 喬也 katota@yamada-partners.jp