1. はじめに

相続が発生し、相続人が相続した不動産や有価証券を換金するケースは多くあると思います。相続人が相続した財産を売却したとき、被相続人が取得した金額よりも高値で売却できれば所得が発生します。その所得には所得税や住民税がかかり、それ相応の負担が必要となります。ただし、資産の譲渡等には様々な場面を想定した税制上の特例があり、要件が合致すれば特例を活用し税負担を軽減することが可能です。相続発生後の相続財産の売却には、相続税の一部を取得費に加算できる特例があります。本稿では「取得費加算の特例」について説明します。

2. 制度の概要

(1) 内容

本制度は、相続又は遺贈により取得した土地、建物、株式などの財産を相続税の申告期限の翌日から3年以内に譲渡した場合、相続財産を譲渡した相続人が納付した相続税のうち、譲渡した相続財産に対応する部分の相続税をその譲渡した相続財産の取得費に加算ができる特例です。

(2) 特例の適用を受けるための要件

- 相続や遺贈により財産を取得した者であること。

- その相続財産を取得した人に相続税が課されていること。

- その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること。

(3) 計算方法

※ 一部算式を簡略して掲載しています。

※ 取得費に加算する相続税額がこの特例を適用しないで計算した譲渡益の金額を超える場合、その譲渡益相当額が上限となります。また、譲渡した財産ごとに計算します。

参考:譲渡所得の計算

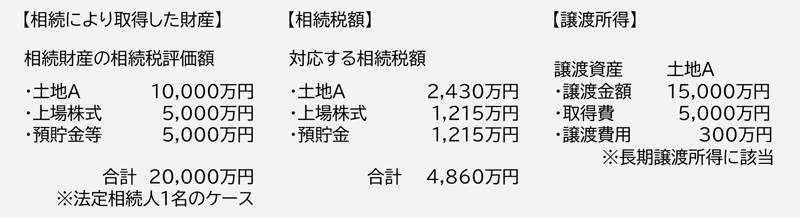

3. 具体的な計算例

(1) 前提

4. 留意点

この特例の適用を受けるためには、一定の書類を添えて確定申告が必要です。また、当該特例と他の特例を併用することができ、「居住用財産を譲渡した場合の3,000万円の特別控除」、「特定の居住用財産の買換え特例」などの併用適用が可能です。ただし、「空き家となった被相続人の居住用財産の譲渡」は併用できないため注意が必要です。なお、譲渡所得についてのみ適用ができる特例のため、事業所得や雑所得などには適用ができないことに留意する必要があります。情報については、弊社担当者までお気軽にお問合せください。

執筆:小渕 直樹 obuchin@yamada-partners.jp