1. はじめに

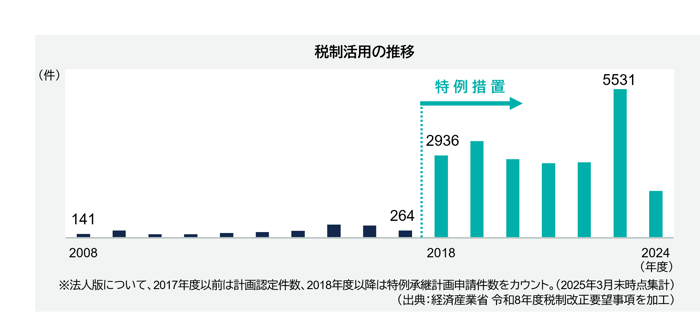

事業承継税制とは、後継者への自社株式の承継時に生じる贈与税・相続税を猶予し、一定の要件を満たした場合には、免除を受けられる租税特別措置をいいます。特に平成30年度税制改正により創設された特例制度は、従来からある一般制度を大幅に拡充したことで多くの方に活用されています。

この事業承継税制は、中小企業の円滑な事業承継を通じた国内雇用の確保や地域経済活力の維持を図ることを政策目的として創設されているため、適用を国内の会社に限定し、外国法人は対象外とされています。

本稿では、海外が絡む事業承継税制の留意点等について概説します。

2. 株主や経営者が外国籍や海外居住者である場合

国内の会社でも株主や経営者が外国籍や海外居住者であることも考えられますが、当該会社が国内雇用の確保や地域経済の活力維持に貢献していることには変わりありません。このため、株主や経営者の国籍等を問わず、事業承継税制の適用を受けることができます。

3. 国内の中小企業が海外に子会社を有する場合

国内の中小企業が海外に進出し、外国子会社等を有する場合もありますが、国内における雇用を確保しつつ、海外でも活躍する中小企業もある中で、このような会社まで一律に事業承継税制の対象外とすることは、適当ではないものと考えられます。

他方で、外国子会社等そのものは、国内雇用に直接貢献しないことから、国内の会社の株価に包含される外国子会社等の価値相当についてまで事業承継税制を適用することは、制度趣旨から馴染みません。

そこで、国内の中小企業が外国子会社等を有する場合には、①雇用確保要件を通常よりも加重(通常は1人以上のところ、5人以上必要)した上で、②納税猶予税額の計算上、外国子会社等の価値相当は除外して算定(調整計算)することとされています。

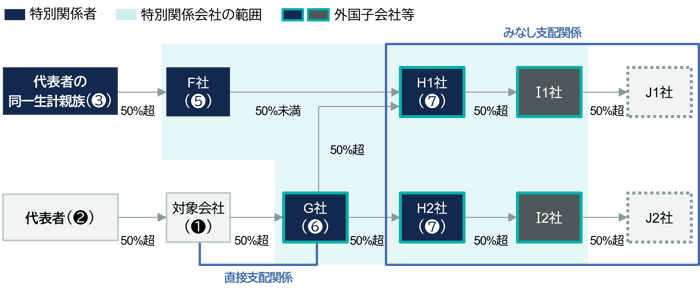

(図表)事業承継税制における外国子会社等の範囲

上記規制の対象となる外国子会社等とは、下記のいずれにも該当する外国法人をいいます。

① 当該外国法人が対象会社の特別関係会社(通常、対象会社の子会社や兄弟会社等が該当しますが、玄孫会社以下の会社等は該当しません。)であること

② 対象会社又は対象会社の特別関係会社であって対象会社との間に支配関係がある法人が、当該外国法人の株式等を有していること

このため、外国法人であったとしても、特別関係会社に該当しない第4階層の法人(図表のJ1、J2社)や、特別関係会社であっても対象会社との間に支配関係の無い法人(図表のF社)等は、事業承継税制における規制対象となる外国子会社等には、該当しません。

4. 事業承継税制の適用中(納税猶予中)に海外進出した場合

納税猶予の対象となっている会社が海外進出することも考えられますが、海外進出によって納税猶予を取り消した場合、企業の自由な経済活動や成長の阻害要因となり得ます。

このため、事業承継税制の適用中(納税猶予中)に当該会社が海外へ進出した場合においても、納税猶予が取り消されることはありません。

5. 贈与税の納税猶予中に贈与者(先代経営者等)の相続が発生した場合

贈与税の納税猶予中に贈与者(先代経営者等)の相続が発生した場合において、一定の要件(切替確認時の要件)を満たすときは、相続税の納税猶予に切り替えることができます。この場合において、対象会社が外国子会社等を有するときは、切替確認時の雇用確保要件が通常よりも加重(通常は1人以上のところ、5人以上必要)されます。

加えて、相続税の納税猶予税額の算定上、当該外国子会社等の価値相当は、除外(調整計算)されます。例えば、贈与承継で事業承継税制の適用を受け、(贈与者の)相続開始前に外国子会社等を有した場合、贈与税の納税猶予税額の算定上は調整計算の対象とはなりませんが、当該相続に係る相続税の納税猶予税額の算定上においては、外国子会社等の株式等の価額相当が調整計算により除外されることとなります。

以上、本稿においては、海外が絡む事業承継税制の留意点等について概説してまいりましたが、本税制には、上記以外にも様々な留意点等があるため、適用を検討している方は、専門とする税理士等へのご相談をお勧めいたします。

執筆:荒川 勝彦 arakawa21d@yamada-partners.jp